「資金ショートってどういう意味?」

「資金ショートを未然に防ぐ方法を知りたい」

上記のようにお悩みの会社経営者もいるのではないでしょうか。

資金ショートとは、会社経営において支払いに必要な資金が不足する状態を指します。

正常かつ安定した会社経営を行うためにも、資金ショートの予防をしておきましょう。

本記事では資金ショートについて解説します。

資金ショートと債務超過の違い・原因・対策方法についても解説しますので、参考にしてください。

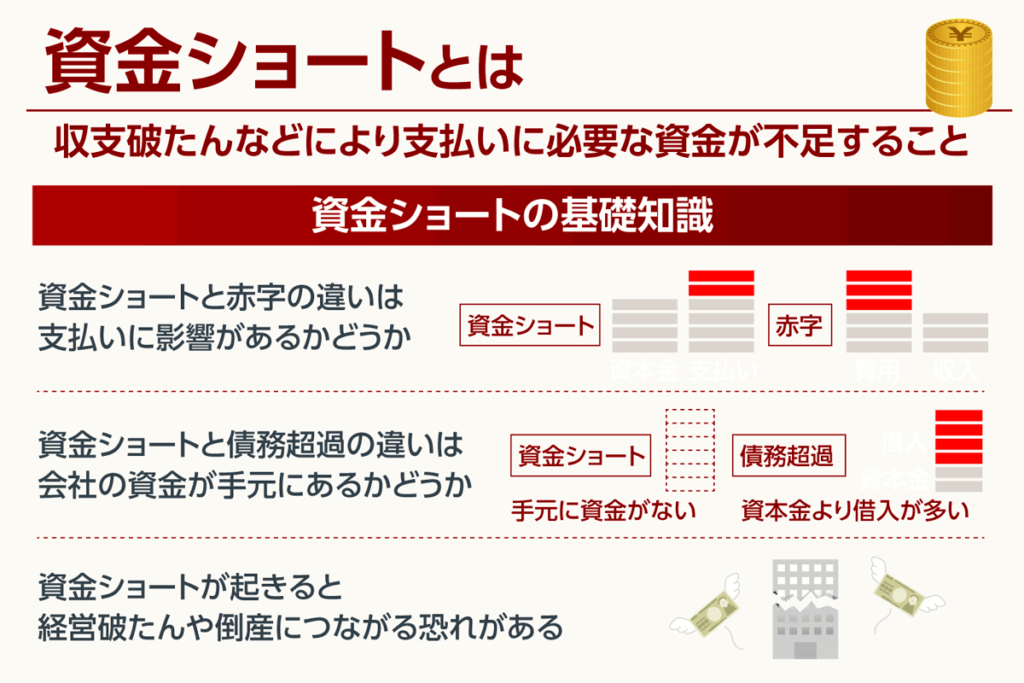

資金ショートとは収支破たんなどにより支払いに必要な資金が不足すること

資金ショートとは賃料や税金・仕入れ費の支払いが困難な状況に陥ることを指します。

会社経営において収支バランスが破たんしており、自社の資産が不足している状態です。

資金ショートの「ショート」は電線の絶縁不良などを意味するショートと同じ意味です。

資金ショートが起きると取引先との支払いトラブルが生じるほか、仕入れに必要な資金もなくなります。

そのため、正常な企業活動ができず、最悪の場合倒産に繋がるため注意が必要です。

以下からは、用語と資金ショートによる影響など、資金ショートの基礎知識を解説します。

- 資金ショートと赤字の違いは支払いに影響があるかどうか

- 資金ショートと債務超過の違いは会社の資金が手元にあるかどうか

- 資金ショートが起きると経営破たんや倒産につながる恐れがある

会社経営にお悩みの方、経営について深く学んでいきたい方は、ぜひ参考にしてください。

資金ショートと赤字の違いは支払いに影響があるかどうか

資金ショートと赤字の違いは、損失によって支払いに影響があるかどうかです。

赤字は売上利益がマイナスの状態です。

収益から経費や原価を引いた際に損失が生じる状態を指します。

資金ショートとは会社の資金がマイナスの状態です。

売上赤字の有無を問わず、会社に資金がなく各種支払いが滞る状態を指します。

赤字は売上利益に、資金ショートは会社の総資産に注目します。

赤字は会社全体で見るのではなく、取り扱う商品サービスや事業を個別に見て判断する場合もあります。

赤字の場合、事業業績によってはほかの事業や、事業内容の見直しで黒字転換できる可能性も十分にあるでしょう。

一方で資金ショートは会社そのものの資金不足を意味します。

仕入れなど、すぐに支払いが必要な場合でもその能力がないより深刻な状態です。

資金ショートと債務超過の違いは会社の資金が手元にあるかどうか

資金ショートと債務超過の違いは会社の資金が手元にあるかどうかで判断します。

債務超過とは会社が抱える負債が資産総額を超えている状態です。

負債が多い状態ですが、支払いが不可能なほどではなく、手元の資金がなくなっているわけではありません。

資金ショートは現状の負債の有無を問わず支払いに必要な資金が足りていない状態です。

支払うべきお金を支払えない状態のため、手元の資金がなくなっている状態だと言えます。

債務超過とは、会社の資産総額よりも負債(借金)総額が多い状態を指します。

債務超過は避けるべきことですが、状況によっては不動産ローンなどにより、一時的に超過が生じる場合もあるでしょう。

しかし、契約に基づき延滞なく返済できている状態であれば、直ちに問題にはなりません。

一方で、資金ショートは返済に充てるべき資金すら会社にない状態のため、早急に対応するべき問題です。

資金ショートが起きると経営破たんや倒産につながる恐れがある

資金ショートは会社の資金が不足する状態のため、放置すると経営破たんや倒産にもつながりかねません。

| 資金ショートにより 起きること | 引き起こされる問題 |

|---|---|

| 仕入れ費や外注費など 事業継続に必要な資金を支払えなくなる | ・取引先からの信用を失う ・事業が成り立たなくなる |

| 税金や賃料・負債などの 支払い能力を失う | ・延滞税が発生する ・手形不渡りで銀行の取引が停止する |

| 社員への給与を支払えなくなる | ・人材流出 ・経営への悪評が立つ |

資金ショートはただちに倒産に結びつく状態ではありませんが、放置すれば倒産に陥る可能性は十分にあります。

安定した会社経営を目指すためにも、資金ショートの可能性に気付いたら早期から原因を究明し対処していくことが大切です。

資金ショートの主な原因には売上減少や資金の管理不足が挙げられる

資金ショートの主な原因として、売上減少や管理不足など4つが挙げられます。

- 想定外の事態で急激に売上が減少

- トラブルや災害などによる想定外の出費

- 売上金や売掛金の回収トラブル

- 資金繰りの管理ミスによる収支バランスの破たん

堅実な会社経営を続けていたとしても、思わぬ形での売上減少やトラブル・災害で突然生じる恐れがあります。

取引先の経営状況などが原因で、突然資金ショートに陥る場合もあるため、常に「万が一」を想定しておきましょう。

資金ショートに陥る原因について、それぞれ詳しく解説します。

想定外の事態で急激に売上が減少

会社経営の収益の基本となる売上が大幅に減少すれば、一気に資金ショートに陥る恐れがあります。

資金ショートに陥るほど売上が大幅減少するケースは様々です。

- 商品不良やサービスの致命的なバグなどで急激に評判が落ちる

- 店舗での従業員や客の問題行動が拡散され評判が落ちる

- 経営陣の不正や不祥事が発覚して会社そのものの評判が落ちる

- 競合他社が爆発的に伸びて競争に勝てなくなる

自社内に原因があるほか、ときには突発的な問題で売上が落ちる場合もあります。

特に近年ではSNSのシェアが拡大しているため、SNSの利用には注意しましょう。

なぜなら、SNSの投稿により問題や不祥事が一気に拡散され評判を著しく落とすケースが増えているからです。

その結果、取引先の損失などにより大幅な売上減少が起きて資金ショートに陥る場合があります。

トラブルや災害などによる想定外の出費

予期せぬトラブルや災害によって売上減少や多額の出費が生じて、資金ショートに陥ることもあります。

- 自然災害による工場や店舗の損壊

- 設備や利用サービスの修繕

- 不備のあった商品の自主回収費用

- 他社と起きた訴訟トラブルの対応費用

- 被害者への損害賠償の支払い

自然災害による設備故障の修繕に莫大な費用がかかるほか、商品の自主回収も会社の資金に大きな影響を及ぼします。

また、他社や消費者と訴訟トラブルが起きた場合も、対応や損害賠償の支払いに多額の出費が生じるでしょう。

突発的なトラブルや災害は、売上を著しく落とすリスクがあり、結果的として資金ショートに直結する可能性があります。

売上金や売掛金の回収トラブル

売上金や売掛金など自社の収益を回収しきれておらず、支払いに充てる資金がなくなってしまうケースにも注意が必要です。

回収遅れが起きる原因として、以下が挙げられます。

- 取引先が倒産して売上金や売掛金を回収できなくなる

- 取引先が規定の期日になっても売上金を振り込んでいない

- 従業員が売掛金の存在を忘れて回収が遅れてしまう

自社内の管理ミスの場合以外にも、取引先の倒産により収益を回収できなくなる場合もあります。

特に取引先の倒産による回収トラブルは、取引先が少ない会社にありがちです。

回収トラブルによりほかの会社も経営が立ち行かなくなるケースは連鎖倒産とも呼ばれます。

あらゆる業界で起こり得るトラブルのため、取引先の経営状況もよく確認しておく与信管理は欠かせません。

資金繰りの管理ミスにより収支バランスが破たん

自社内の資金繰りの管理ミスにより、収支バランスが破たんしていつの間にか資金ショートする恐れもあります。

特に気付かないうちに負債を抱えたり会社の資金がなくなってしまう原因として、以下が挙げられます。

- 稼働していない事業のために毎月賃料や稼働費を捻出していた

- 人件費の上昇や経費の値上げが起きても全く対処していなかった

- 接待交遊費や人件費などの支出が多すぎる

管理ミスの例として、不要な予算を割いてる・人件費の上昇に対処していないなどが挙げられます。

支出の増加に気付けないことは、収支バランスの崩れに直結するため注意が必要です。

そのため、収支や資金管理は綿密に行い、常に改善案を検討できる環境を用意することを意識しましょう。

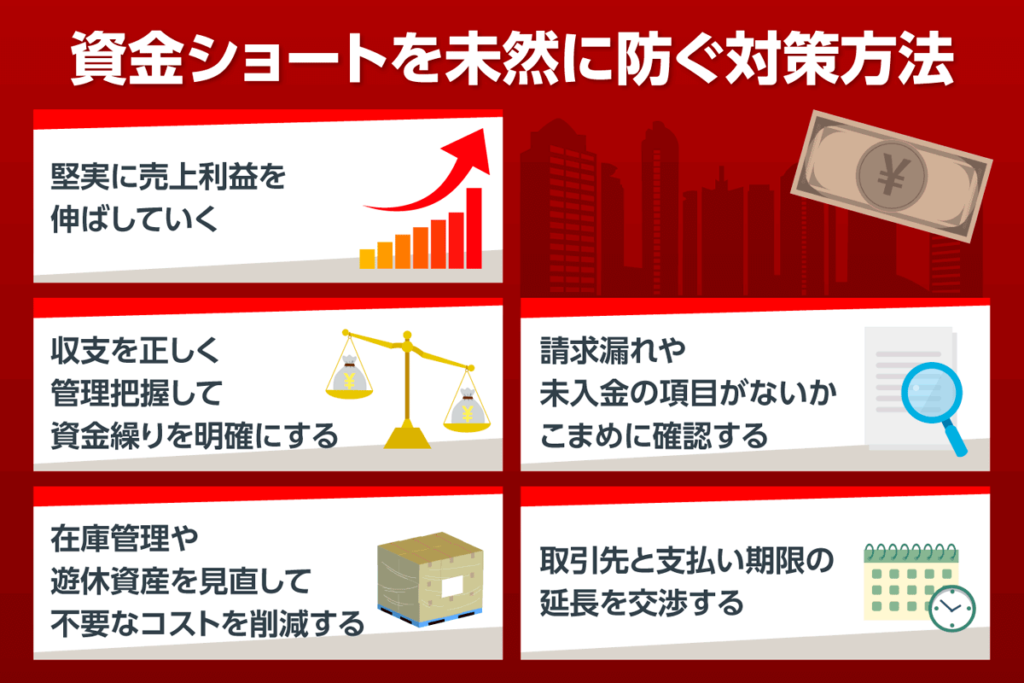

資金ショートを未然に防ぐ対策方法は資金繰りを明確化して不要なコストを削減すること

資金ショートは経営破たんにつながる恐れのある深刻な問題のため、未然に防ぐ対策を常に行うことが大切です。

- 堅実に売上利益を伸ばしていく

- 収支を正しく管理把握して資金繰りを明確にする

- 請求漏れや未入金の項目がないかこまめに確認する

- 在庫管理や遊休資産を見直して不要なコストを削減する

- 取引先と支払い期限の延長を交渉する

収益を伸ばすことはもちろん、資金繰りを正しく管理したり不要な支出をカットすることも欠かせません。

資金ショートを未然に防ぐ対策方法5つについて、さらに詳しく解説します。

堅実に売上利益を伸ばしていく

資金ショートを防ぐには、収益を出して会社の資金を増やすことが先決です。

もちろん単に「売上を伸ばす」といっても簡単なことではありません。

売上を伸ばすには自社の業界や課題を検討したうえで、最適な策略を検討していくことが求められます。

- 顧客の需要を調査して新たな商品サービスを開発する

- 既存の商品をよりアップデートする

- 潜在客に効果的にアプローチするため広告を打ち出す

どの戦略が合っているかは、会社によって異なります。

売上を伸ばし会社の資金を十分に蓄えるためにも、戦略を立てて堅実に売上を積み重ねる方法から検討してみてください。

収支を正しく管理把握して資金繰りを明確にする

収支管理のミスを防ぐため、資金繰り表を作成して会社の資金状況を正しく把握しましょう。

資金繰り表とは決算期(または一定期間)ごとの現金収支をまとめた表です。

いつまでにいくらあり、いつまでにいくら支払う必要があるのかを記載するのがポイントです。

資金繰り表を作成すれば、自社にどれくらい資金があるのか・支払いに充てられる資金はどれくらいかを把握できます。

これにより会社のお金を正しく把握できれば「いつの間にか会社の資金がなくなっていた」などの管理ミスによるトラブルを防げるでしょう。

同時に出費にかかる部分も表で管理すれば、今後いくらの出費が必要になるのかも見えてきます。

収支両方の管理ができれば、突然のトラブルを防ぎ安定した会社経営を目指せます。

請求漏れや未入金の項目がないかこまめに確認する

請求漏れや未入金の項目がないかも、こまめに確認しておきましょう。

資金繰り表上では収支に問題がなくても、売掛金の回収遅れや未入金により、実際の口座内の資金と大きな差が生じるケースもあります。

もし請求漏れや未入金が発覚したら、取引先に早めに請求するほか請求業務の見直しすることが先決です。

書面上の金額だけでなく入金情報もこまめに確認して、請求漏れや未入金が起きていないかチェックしてください。

在庫管理や遊休資産を見直して不要なコストを削減する

在庫管理や遊休資産など、実際の収益には直結しない支出は極力抑えるため、支出内容を見直すことも大切です。

特に近年では人件費の増大や値上がりに対処して支出額を削減することが、会社経営において重要視されています。

- 不要な在庫を抱えすぎないよう製造調整や在庫セールを実施する

- 通信費や設備費・水道光熱費などの固定費のプランを見直す

- 残業など時間外労働を減らすルール作りで人件費を削減する

- テレワークの導入など交通費や接待費を減らす工夫をする

- 稼動していない施設や設備(遊休資産)は手放して管理費を削減する

社会情勢は刻一刻と移り変わっており、今までと同じ経営では支出が増大し徐々に資金繰りが厳しくなっていく恐れがあります。

削減できる部分は徹底的に削減して支出を抑えることで、資金ショートに陥るリスクを避けましょう。

取引先と支払い期限の延長を交渉する

支払いや返済が遅れそうな場合は、取引先や公的機関に支払い期限の延長を交渉しましょう。

売掛金の回収遅れなど、一時的な資金ショートであれば、支払い期限の延長により対処できる可能性があります。

特に公的機関に期限延長を申し出る場合は、理由と返済スケジュールを明確に示すことで、延長を検討してもらえるでしょう。

ただし、支払い期限の延長交渉には以下のリスクもあります。

- 公的機関:必ずしも延長を認めてもらえるとは限らない

- 税務署:延滞税により支払額が増える可能性がある

- 金融機関:半年以内に2回の不渡りで取引停止措置が取られる

- 取引先:自社に対する信用を落とす恐れがある

参考:国税庁「延滞税について」

いずれの機関に交渉する場合もリスクは存在するため、資金ショートに陥りそうな状況は可能な限り作るべきではありません。

支払いの延長交渉は最終手段として捉え、基本的には徹底した管理や経費削減をしての経営を目指しましょう。

資金ショートからの回復方法は金融機関で融資を受けて資金調達すること

もし資金ショートに陥ったとしても、堅実に対処すれば回復を見込めます。

- 金融機関から融資を受けて当面の支払いに対処する

- 資産を売却して資金を確保する

- ファクタリングサービスを活用する

資金ショートが起きたとき、まずやるべきことは当面の支払いに充てるための資金を確保することです。

資金確保には融資や売却のほか、ファクタリングサービスなどさまざまな選択肢があります。

以下からは資金ショートからの復活方法3つについて、詳しく解説します。

金融機関から融資を受けて当面の支払いに対処する

資金ショートからの回復方法として一般的な手段が、金融機関から融資を受ける方法です。

ただし、融資には審査があり、資金繰りに問題があれば審査は厳しくなるでしょう。

しかし、以下を明確にすれば資金ショートに陥った場合も融資を受けられる可能性があります。

- 資金ショートに陥った原因を明確にする

- 資金ショートからの復活案・改善策を明確にする

- 融資を受けた資金の返済計画を明確にする

なお、審査や入金には申し込みから2週間〜1ヶ月ほどの期間がかかります。

直近の返済などの、急を要する場合には注意が必要です。

資金ショートにより不渡りが起きれば、金融機関との取引も停止され融資を受けられなくなります※。

※半年に2回の不渡りが目安

そのため、支払いや返済が滞る前に融資について相談することが重要です。

資産を売却して資金を確保する

資産を売却して資金確保することも、資金ショートから抜け出す手段の1つです。

特に稼働していない設備や不動産は、所有しているだけで管理費や固定資産税がかかるため、売却して現金資産に変えてしまうのも良いでしょう。

土地や不動産などの固定資産は、売却まで時間がかかる可能性があります。

買い手が付かなければ何ヶ月経っても現金化できない恐れもあるります。

そのため、遊休資産や在庫は極力持たないよう管理や売却を検討してください。

資産を売却して十分な資金を確保できれば、融資で新たな負債を抱える心配もありません。

融資を受ける前に、売却できる資産はないか検討することから始めるのもおすすめです。

ファクタリングサービスを活用する

未回収の売掛金などが多い場合は、ファクタリングサービスを利用して融資を受ける方法がおすすめです。

売掛債権を担保に融資を受けられるサービスです。

期日前の売掛金の買取にも対応しています。

ファクタリングサービスを利用すれば、未回収の売掛債権を即日〜2週間ほどで現金化できます。

融資や固定資産売却よりも短期間で資金調達できる場合が多いため、すぐに資金調達したい場合におすすめです。

ただし、ファクタリングサービスは売掛債権の5〜20%前後の手数料がかかります※。

※参考:金融庁「ファクタリングの利用に関する注意喚起」

実際に回収できる売掛金から資金額が減ってしまう点には注意して利用を検討してください。

資金ショートに関するよくある質問

資金ショートについて知っておきたいポイントをさらに解説するため、よくある質問をまとめました。

- 黒字でも資金ショート・倒産する場合があるって本当ですか?

- ファクタリング以外に資金調達できる方法はありますか?

- 資金ショートに気付いたらどこに相談するべきですか?

資金ショートは支払いに充てるための資金が足りていない状態で、経営状態によっては経営状態が黒字でも陥ります。

もし資金ショートが起きた場合は、資金調達を検討するほか専門家に相談することも大切です。

以下からは、資金ショートに関するよくある質問に回答する形でポイントを解説するため、合わせてご覧ください。

黒字でも資金ショート・倒産する場合があるって本当ですか?

経営状態が黒字でも、資金ショートを起こして倒産する場合があります。

- 売掛金が多く実際に会社にある資金は少ない

- 大量の在庫を抱えており管理費が増大している

- 大規模な事業拡大や先行投資で支払いが増大している

参考:三菱UFJ銀行「なぜ黒字倒産する?キャッシュフローを知って、20代から経営者目線を持とう!」

現状の事業運営で利益が出ていても、注意が必要です。

たとえ黒字でも、売掛金や管理費が多ければ、資金繰りは厳しくなります。

これにより資金ショートが起きてしまうと、支払いや返済の滞りに繋がり危険です。

その結果、事業運営に問題が生じて黒字倒産につながる恐れがあります。

そのため会社経営では黒字でも常に今後の支払いを正しく管理して資金を確保しておくことが大切です。

ファクタリング以外に資金調達できる方法はありますか?

資金調達の手段には、ファクタリングのほかに複数の調達方法が存在します。

- 金融機関からの融資

- 不動産や設備などの売却

- ビジネスローン

- 地方自治体の補助金や助成金

- 手形割引

- クラウドファンディング

資金調達の方法は融資や売却のほか、ビジネスローンや助成金※などがあります。

※参考:厚生労働省「業務改善助成金」

また、受取手形を現金化できる手形割引や、クラウドファンディングなどもおすすめです。

資金調達の方法は、種類によって金額上限・利用条件はそれぞれ異なります。

資金ショートを防ぐために資金調達する際は、自社が利用できる調達方法かどうかが重要です。

資金ショートに気付いたらどこに相談するべきですか?

資金ショートを専門家に相談する際の候補は以下の通りです。

- 公的機関:金融公庫や商工会など融資制度を扱っている機関

- 税理士:資金繰りや融資支援策について相談できる

- 行政書士:法務の観点から資金調達などの改善案を相談できる

融資について相談したいのであれば公的機関※がおすすめです。

※参考:日本政策金融公庫「ご返済や資金調達で お困りのお客さまへ」

税務や法務に関するアドバイスを受けたいのであれば、士業事務所に相談しましょう。

資金ショートの解決は、会社だけではなく、専門家に助けを求めることも大切です。

資金ショートの予防策として公的機関や専門家に相談することも検討してみてください。

資金ショートを防ぐために収支を正確に管理しよう

資金ショートは、「収支のバランスが崩れて支払いに必要な資金が不足している状態」です。

支払いが滞れば会社としての信用を失うだけでなく、以降の事業にも大きな影響を及ぼす恐れがあります。

そのため、資金ショートを起こさない資金繰りを目指すことが重要です。

資金ショートを起こさないために意識したいポイントとして、以下を参考にしてください。

- 常に収支のバランスを正しく把握し資金を確保しておく

- 収益拡大やコスト削減に関する戦略を常に模索する

- 万が一ショートしそうなときは早めに資金調達を実行する

資金ショートはあらゆる会社で起きる可能性があります。

だからこそ、こまめに収支をチェックして堅実な経営体制を築きましょう。